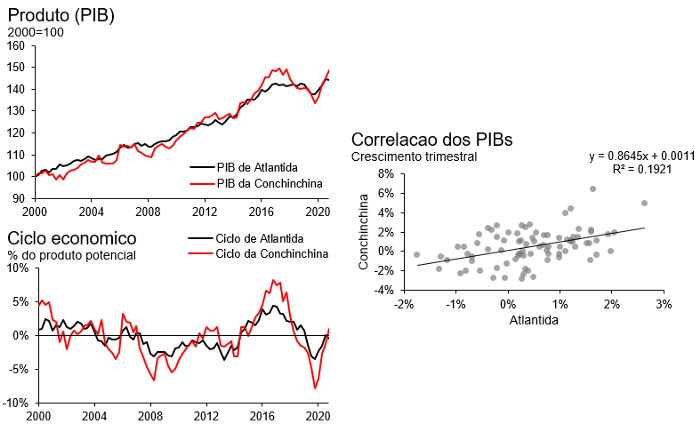

No texto anterior, simulamos aleatoriamente dois países que possuem uma relação específica e usamos de especificações econométricas para “desvendar” tais relações de forma satisfatória em uma infraestrutura de equação única.

Relembrando onde paramos, exploramos uma ideia de dois países fictícios, Atlântida e Conchinchina, onde o segundo possui forte relação exógena e de longo prazo com o primeiro.

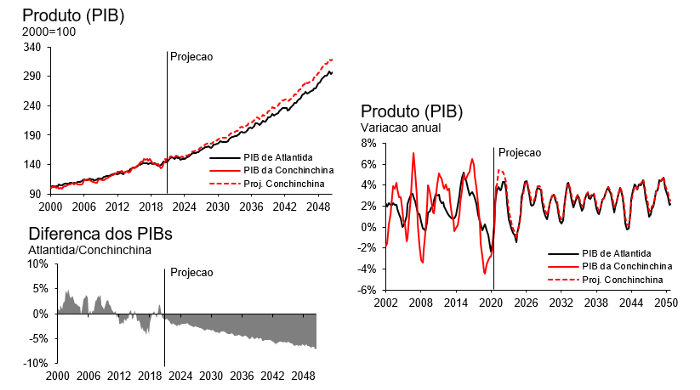

Na primeira parte, experimentamos uma primeira especificação econométrica, essa de livro-texto, e enxergamos com gráficos o motivo pelo qual tal modelo, apesar de bem especificado, falha em capturar uma relação de longo prazo que definimos mas ficou faltando. Nosso modelo MQO simples nos provia uma projeção onde o PIB da Conchinchina divergia ao longo do tempo em relação a Atlântida.

Após isso, encontramos uma forma de representar dinâmicas de curto e longo prazo com modelos de regressão em nível com lags. Regressões com lag dificultam em parte a interpretação estatística dos testes de correlação entre as variáveis, em razão destas possuírem tendência, mas de forma alguma nos impede de fazê-la. Passamos rapidamente pela questão da cointegração entre as variáveis, e como sua presença era o que nos permitia usufruir de tal modelo. No presente texto, a cointegração e um pouco de álgebra será o elo que permitirá a união entre as relações de curto e longo prazo em um modelo econométrico de equação única.

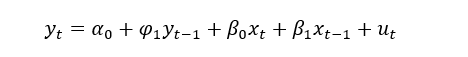

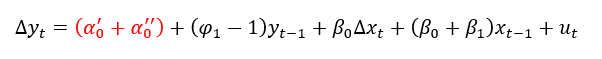

Vamos começar este novo modelo a partir do último modelo que usamos e analisamos na parte 1, o modelo ARDL(1,1):

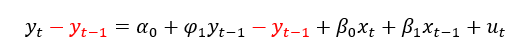

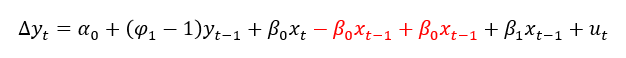

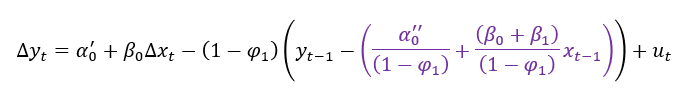

Para chegarmos onde queremos chegar, vamos fazer algumas manipulações algébricas simples neste modelo, conforme abaixo:

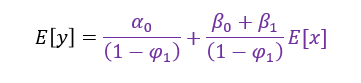

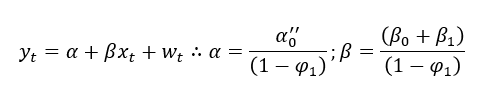

No primeiro texto deduzimos os coeficientes de longo prazo do nosso modelo ARDL(1,1) da seguinte forma:

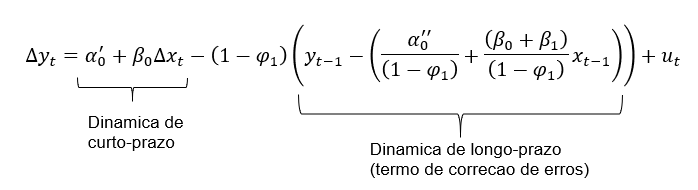

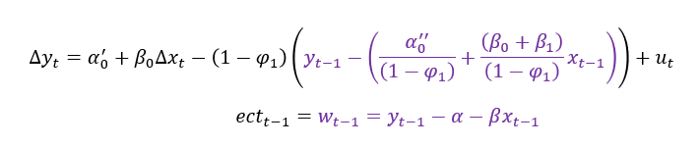

O leitor pode não ter percebido, mas nesta manipulação algébrica deduzimos o que é conhecido como um modelo de correção de erros (ECM). Este modelo é bastante popular na sintetização de relações exógenas de curto e longo prazo entre variáveis, além de eliminar alguma parte das dificuldades de identificação estatística que possuíamos no modelo ARDL anterior, por se tratar de uma regressão final em primeira diferença.

Para implementar este modelo, podemos simplesmente assumir que a relação entre os coeficientes em nível y e x é:

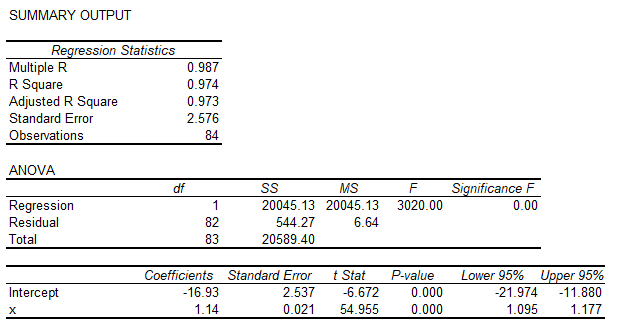

Assim, estimamos uma primeira equação, que mede os coeficientes de longo prazo do nosso modelo:

De posse deste modelo, usaremos o resíduo w da regressão com uma defasagem, uma vez que sabemos que este resíduo é exatamente o termo de longo prazo:

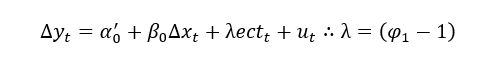

Podemos entao regredir a equação acima com a simples especificação:

Ao extrairmos os resíduos da primeira regressão para a segunda, agora em um modelo em primeira diferença, temos:

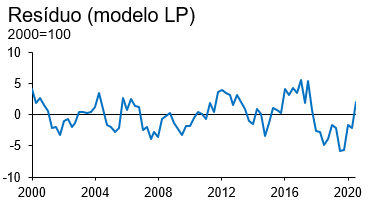

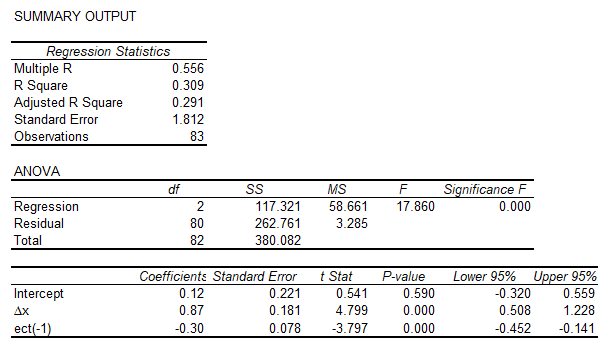

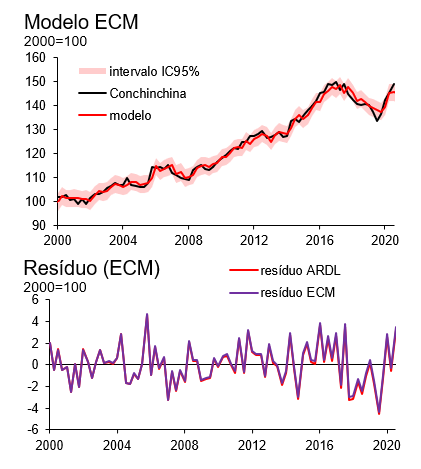

O output do modelo, conforme veremos, é basicamente um espelho dos resultados do modelo ARDL, uma vez que se trata basicamente de uma manipulação algébrica de coeficientes estatisticamente idênticos. Para facilitar a visualização, plotei os dois resíduos em conjunto no gráfico abaixo. Eles ficam quase que completamente sobrepostos.

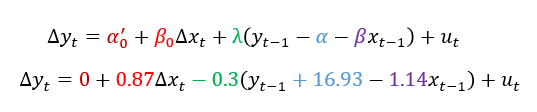

A forma funcional do nosso modelo, no entanto, agora está muito mais explícita e visível do que antes, o que nos permite inferências mais intuitivas sobre a dinâmica do PIB da Conchinchina diante de mudanças no PIB de Atlântida:

A maior vantagem deste modelo, no fim das contas, é finalmente nos proporcionar uma dinâmica cujo output explica, consistentemente, o ritmo de crescimento e o nível do PIB de Conchinchina pelo ritmo de crescimento e o nível do PIB de Atlântida.

Dessa forma encerro esta série, onde ilustro o poder dos modelos ECM, sua relação intrínseca com modelos ARDL, que regridem variáveis em nível, não somente em primeiras diferenças. Através de diferentes etapas, compreendemos que há um pouco além da econometria do que aquilo que os livros-texto ensinam, e que muito pode ser desvendado com um pouco de exercício prático (obviamente, não tudo). Espero que tenham gostado.

.

Publicado originalmente aqui.

Leia também:

Econometria de séries de tempo — Estudando a partir de aplicações em ambientes controlados (parte 1)

Estruturando decisões em investimentos arriscados – Sob quais condições faz sentido correr risco?

A matemática da precificação de ativos – exemplo com VALE3

O arquimago – O legado de Harry Markowitz

Deixe um comentário