Neste artigo, explorarei uma conhecida máxima de agentes de mercado, que afirmam que a taxa de câmbio brasileira depreciou demais nos últimos anos por causa da forte queda da taxa Selic. Vamos analisar a fundo a relação teórica e empírica entre essas duas variáveis.

Na teoria, sabemos que as taxas de juros dos títulos públicos norteiam incentivos à entrada e saída de capital especulativo no terreno doméstico. De forma bastante intuitiva, uma taxa de juros mais alta do que a taxa de juros de um país de títulos concorrentes no mercado financeiro internacional torna mais atrativo o fluxo de capital externo para dentro do país, capital externo que entra através de dólares. Isso aumenta a oferta da moeda estrangeira e diminui seu preço no setor financeiro do país de juros mais altos. Vamos visitar os dados e ver se isso realmente faz sentido usando a taxa Selic contra a mediana da Fed fund rate (as respectivas taxas básicas de política monetária do Brasil e dos Estados Unidos):

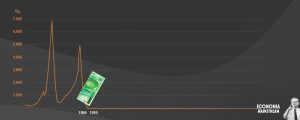

Notamos que a correlação positiva não é tão simples assim de se observar: ela é bem baixa, de forma que o fluxo de investimento portifólio no Brasil provavelmente reflete outros fatores mais relevantes. Poderíamos chutar que perspectiva de solvência fiscal, crescimento econômico, apetite ao risco internacional e liquidez (abertura de capital) seriam fatores provavelmente mais relevantes aqui, mas vamos deixar isso para outro texto.

Ao percebermos que há uma evidência preliminar da teoria que descrevemos no começo do artigo, podemos partir para um modelo econométrico. Vamos explorar um modelo proposto em um box do BCB de 2001, uma relíquia que funciona bem até hoje. O modelo é especificado da seguinte forma:

Nessa especificação, estamos assumindo que a diferença percentual (aproximada pela diferença dos logaritmos naturais) do câmbio é conduzida pela variação do câmbio em período anterior, pela variação do diferencial de juros da taxa Selic e da Fed fund rate, da variação de uma medida de risco-país, da variação de um índice de commodities e do diferencial de inflação especificado por uma condição de verticalidade, que garante que no longo prazo o câmbio nominal seguirá a paridade do poder de compra Brasil vs Estados Unidos.

Para estimar este modelo, usei as seguintes séries de tempo:

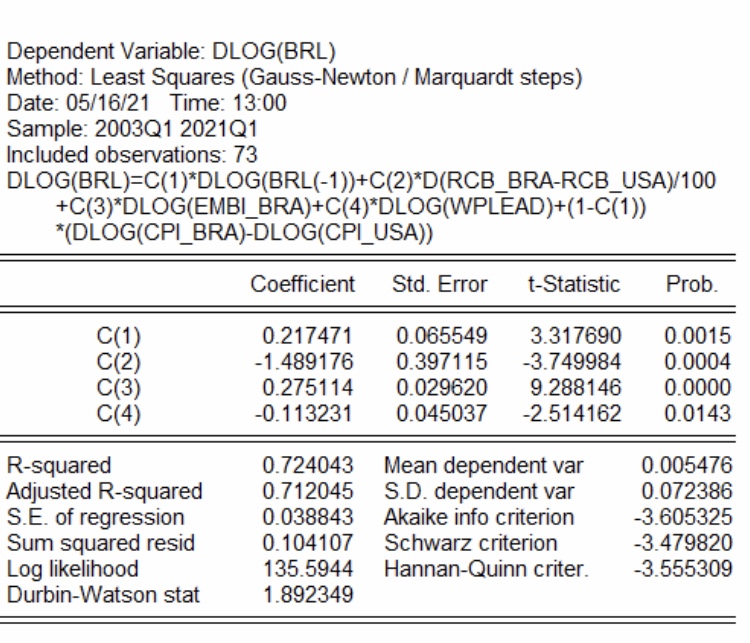

Dispondo os dados em médias trimestrais durante o periodo de 2003 até o último trimestre disponível de 2021, procedemos para a estimativa do modelo:

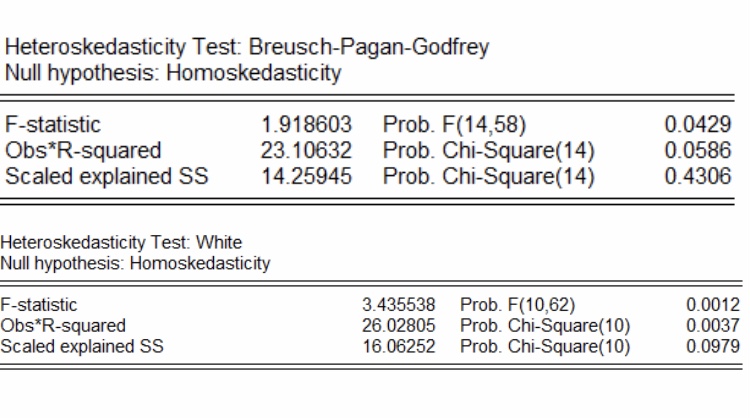

Ao analisarmos os resíduos do modelo, no entanto, encontramos um obstáculo: rejeitamos a hipótese nula de homocedasticidade dos erros da regressão em alguns dos testes.

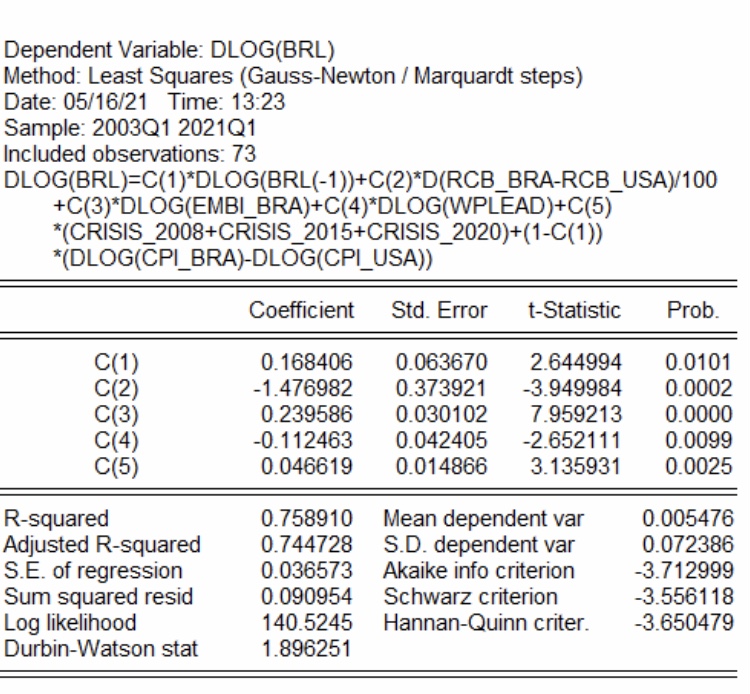

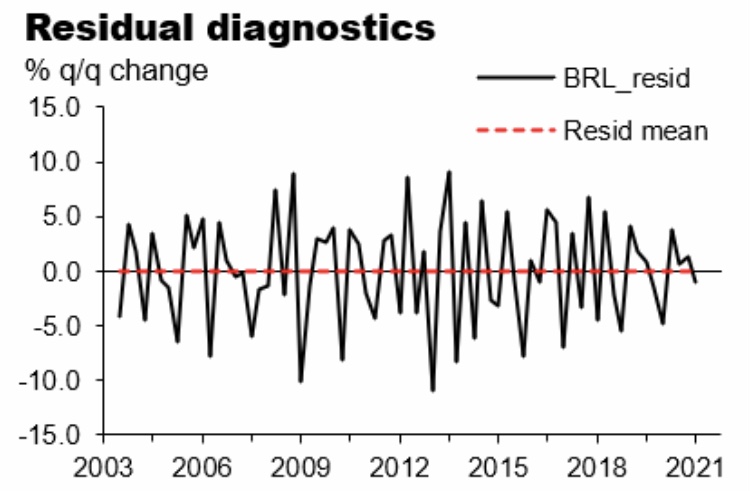

Quando analisamos os resíduos do modelo, notamos que eles apresentam picos e vales acentuados em períodos específicos da história do câmbio brasileiro. São eles exatamente no último trimestre de 2008 (durante a Crise Financeira Global), o segundo trimestre de 2015 (durante a crise política e econômica brasileira) e na crise da pandemia do coronavírus de 2020. Vamos portanto especificar variáveis dummy para esses períodos e assumir um novo coeficiente no nosso modelo, de forma a capturar essas variações e evitar que esses choques afetem a estimativa dos nossos coeficientes das variáveis explicativas do câmbio.

Reestimando nosso modelo usando dummies para corrigir distorções, temos:

Com este tratamento no modelo, voltamos a testar os resíduos e notaremos que nos livramos da evidência de heterocedasticidade nos resíduos:

Vamos portanto proceder com este modelo. Como todo modelo de câmbio possui elevado grau de erro, apresentarei o resultado das estimativas condicionadas no dado observado (para corrigir o erro do modelo no período anterior) e não-condicionadas (acumulando o erro do modelo ao longo do tempo). Aqui, também apresento uma projeção até 2025, usando as projeções das variáveis explicativas providas pela Oxford Economics como baseline para o câmbio no futuro.

Com este modelo, podemos construir cenários alternativos para o câmbio no futuro usando as variáveis explicativas de controle doméstico. O resultado incondicional do modelo também nos permite compreender que mesmo em um modelo bem especificado para o Real, não somos capazes de enxergar como a queda dos juros no Brasil poderia estar por trás da forte depreciação do câmbio observada no período, que, estivesse o modelo correto, o câmbio justo estaria próximo de R$4,50 hoje, não R$5,30 como está hoje precificado.

Vamos brincar com choques na taxa Selic para entender como e em qual magnitude as altas da Selic afetariam o câmbio brasileiro no futuro:

No conjunto de gráficos acima, traçamos a trajetória central do modelo contra um choque na Selic, que ao invés de caminhar até 6% ao ano ao fim deste ano e se mantendo para sempre neste patamar, sobe a 10% e lá permanece até o fim de 2024. Notamos que um cavalo-de-pau nos juros de 4 pontos percentuais somente levariam o câmbio brasileiro para algo apenas marginalmente abaixo de R$5,00, R$ 0,30 abaixo do cenário-base proposto pela projeção da Oxford Economics. Isso significaria que 1 ponto percentual adicional na taxa Selic só proporcionaria um efeito de 7,5 centavos de real para o dólar, um efeito realmente muito baixo. A consequência que este patamar de Selic traria no crescimento brasileiro torna tal choque de política monetária proibitivo ao Banco Central, e nem faz sentido dado que estamos em um ponto recessivo do ciclo econômico brasileiro hoje.

Apêndice – curiosidades adicionais sobre o modelo final do câmbio

Dentro da especificação utilizada, podemos recuperar o nível do câmbio resolvendo o modelo para a seguinte forma funcional:

Publicado originalmente aqui.

Leia também:

Multiplicadores fiscais e neutralidade da dívida pública

Brasil, setor externo, demanda doméstica e taxa de câmbio

Investindo em ativos arriscados – Como enxergar, medir e analisar risco?

Planejamento financeiro – Um guia definitivo para não cair no papo furado da internet

Deixe um comentário