“O ato de pagar talvez seja o mais desconfortável castigo que nos legaram os dois ladrões do jardim paradisíaco.”

– Herman Melville

Introdução

No presente artigo daremos continuidade aos estudos dos microfundamentos da política fiscal iniciados em nosso artigo anterior sobre gastos do governo. Iremos agora flexibilizar nossos pressupostos iniciais e considerar os efeitos macroeconômicos que a tributação tem em uma economia. Recomendo de antemão que o leitor esteja familiarizado com os termos e a lógica apresentados no último artigo, pois irei assumir que você já os conhece bem.

A primeira coisa a ser observada ao trabalhar com tributos em modelagem econômica é a diferença entre taxas tributárias marginais e taxas tributárias médias. Enquanto as taxas médias nos darão simplesmente a média dos tributos de uma dada economia e, por consequência, a receita média do governo ao ser multiplicada pelo valor de um fato gerador, as taxas marginais representam o quanto uma família pagará de tributos por cada unidade adicional de renda. Assim, as taxas marginais representam quantas unidades a mais de tributos uma família média representativa irá pagar se ela escolher ter uma unidade a mais de renda de trabalho ou de capital. Devido ao fato de elas atuarem exatamente sobre o benefício auferido pela escolha de trabalhar, poupar ou investir a mais, as taxas marginais tem um efeito microeconômico importante por causa do efeito nas escolhas das famílias em trabalhar mais ou não e em poupar mais ou não.

Devido esse efeito microeconômico, a tributação acaba tendo impacto sobre as decisões dos agentes econômicos de como alocar os fatores de produção (capital e trabalho). Esse impacto é chamado de efeito alocativo. Para visualizar esse efeito iremos flexibilizar o pressuposto de nosso artigo anterior de que os tributos da economia são neutros. Para entender isso analiticamente, tomemos a equação de restrição orçamentária familiar:

C + \left( \dfrac{1}{P}\right) \Delta A + \Delta K = \left(\dfrac{w}{P}\right) L + i \left( \dfrac{A}{P} + K \right) + V - T

Equação 1

onde:

C: consumo corrente;

\left( \frac{1}{P}\right) \Delta A + \Delta K: variação do estoque de capital mais a variação dos ativos de capital em preço real. O preço real é dado pela razão do nível de preços corrente P. Essa parte da equação representa a escolha de poupança das famílias;

\left(\frac{w}{P}\right) L: salário real por quantidade de horas trabalhadas. O salário real é dado por meio da razão entre o salário nominal e o nível de preços corrente P;

i \left( \frac{A}{P} + K \right): renda dos ativos e estoque de capital. Ela é dada pelos juros aplicados sobre o valor real dos ativos e do estoque de capital corrente. O valor real dos ativos é dado pela razão do nível corrente de preços P;

V: transferências do governo às famílias;

T: tributos das famílias ao governo.

Anteriormente assumimos que o saldo líquido de transferências, V-T, fosse neutro para as famílias. Assim, tomamos como base que V e T agiam sobre as famílias independentemente das características dessas famílias. Para estudarmos adequadamente os efeitos macroeconômicos da tributação, esse pressuposto de neutralidade será flexibilizada ao se introduzir tributações marginais sobre o consumo, capital e trabalho.

I – Efeitos alocativos macroeconômicos de uma tributação sobre o trabalho

A primeira forma de tributação que irei abordar aqui é a polêmica tributação sobre as rendas do trabalho. Essa forma de tributação se origina quando uma alíquota é aplicada sobre rendas provenientes de adições de horas de trabalho, como impostos sobre salários e o imposto de renda. No nosso modelo, iremos assumir que o governo tributa essas rendas de trabalho por meio de uma alíquota marginal t_l.

Diferentemente dos sistemas tributários do mundo real, onde as alíquotas dos tributos sobre o trabalho são graduadas segundo a renda (progressividade), iremos assumir, para fins de simplificação analítica, que essa alíquota seja dada em um sistema de tributação horizontal1, de forma que a mesma alíquota seja aplicada a diferentes faixas de renda. Como é intuitivo ver, essa simplificação nos permitirá visualizar os efeitos diversos da tributação das rendas de trabalho quando essa hipótese for flexibilizada, se assim quisermos. Também iremos assumir que essa alíquota seja estável ao longo do tempo, de forma que as famílias não poderão formar expectativas sobre possíveis reduções ou aumentos de alíquota em momentos futuros. Esse último pressuposto permite que se anulem os efeitos intertemporais criados quando as famílias tentam modificar escolhas de consumo e investimento para momentos onde serão menos tributadas.

A base principal para entender os efeitos da tributação sobre o trabalho é entender as escolhas feitas entre lazer e consumo pelas famílias. Em um mundo sem tributação, essa escolha seria dada em função do salário real, w/P. Se existe uma maior demanda por trabalho, devido a algum processo produtivo novo, então podemos dizer que existirá uma modificação no equilíbrio do mercado de trabalho que fará o salário real aumentar2. Devido a esse aumento hipotético, as famílias poderão escolher usar esse aumento de renda para coisas como, por exemplo, comprar um carro novo ou investir em títulos. Mas elas também podem escolher diminuir suas horas de trabalho para ficar com a mesma renda que antes do aumento salarial, porém agora podendo gastar mais tempo com saídas para praia ou outras formas de lazer. Mas, note, essas escolhas se excluem.

Se a família realizar um aumento marginal da quantidade de horas de trabalho ofertadas ao mercado, \Delta L, sua renda real irá subir em (w/P)\Delta L unidades. Esse aumento de renda permite que a família eleve seu consumo ou poupança em iguais (w/P)\Delta L unidades. Ao mesmo tempo, um aumento em L implicará que essa família terá menos tempo para lazer.

Todavia, uma escolha pelo aumento nas horas de trabalho (ou na renda real) tem o efeito de elevar a tributação média paga pelas famílias. Dessa forma, a renda familiar disponível para as opções de consumo será a renda pós-tributação. A renda familiar derivada do trabalho após a tributação será dada pelo percentual não tributado por salário real, isto é:

(1 - t_l)\left(\dfrac{w}{P}\right) = \text { Renda pós-tributação }

Equação 2

Essa renda pode ser alocada para consumo ou para um aumento da compra de ativos financeiros e de capital (poupança). Assumindo que a propensão à poupança seja constante, podemos dizer que, após um aumento nas horas trabalhadas em \Delta L, as famílias podem elevar seu consumo, C, em (1 - t_l)(w/P)\Delta L unidades. Ao mesmo tempo, um aumento marginal nas horas trabalhadas significará uma redução marginal nas horas de lazer. Logo, os efeitos de substituição entre lazer e consumo no nosso modelo passam a ser determinados pela renda de trabalho pós-tributação (1 - t_l)(w/P) e, consequentemente, pela magnitude da alíquota t_l.

Perceba que racionalizamos aqui que as famílias respondem a essa redução de renda causada pela tributação apenas variando suas horas de trabalho. Mas essa tributação também não poderia ter um efeito sobre o consumo? Uma redução da renda de trabalho pela tributação pode simplesmente ser compensada se consumindo menos. Mas esse é o caso? Para visualizar a lógica que quero introduzir aqui, lembre de nossa lição passada e que a restrição orçamentária do governo pode ser expressa por:

V + G = T \leftrightarrow V - T = -G

Equação 3

onde G são os gastos do governo. Lembrando que V são as transferências do governo às famílias; e T são os tributos das famílias ao governo (portanto, V-T é a transferência líquida do governo às famílias).

No caso assumido de G ser constante, não temos modificação no saldo líquido de transferências governamentais V – T e nenhum efeito na renda. Essa conclusão pode ser melhor visualizada se pensarmos que a renda tributária marginal conseguida pelo governo com t_l(w/P) é totalmente convertida em transferências de renda (V); mantendo V – T constante e basicamente criando um efeito nulo onde o governo tira uma percentagem da renda do trabalho das famílias e as devolve para as mesmas na forma de transferências de renda3. Um cenário diferente ocorrerá quando essa renda tributária for convertida em um aumento de compras governamentais (isto é, aumento em G). Nesse caso, teremos tanto um efeito substituição devido à tributação como também um efeito renda causado pelos gastos governamentais conforme mostrado no artigo anterior. Assim, nesse cenário teremos que determinar se é o efeito substituição ou o efeito renda que é o mais forte para a família representativa. Dado um cenário onde G seja constante, podemos ignorar isso por enquanto.

Qual será o efeito de t_l sobre o mercado de trabalho? Devido ao efeito substituição, a introdução de uma tributação sobre o trabalho terá como efeito uma redução da oferta de horas de trabalho. Contudo, ela irá modificar a demanda por trabalho? Como vimos em nossa última racionalização, a resposta para isso é não. A razão para isso é que os empregadores continuam seguindo a regra de maximização de lucro segundo a qual o salário real deve se igualar à produtividade marginal do trabalho. Uma vez que a tributação por si só não altera a produtividade marginal do trabalho, podemos concluir que ela não vai alterar a curva de demanda por trabalho. Assim, a tributação terá o efeito no mercado de trabalho de reduzir a oferta de mão de obra e elevar o salário real de equilíbrio em uma condição de salários flexíveis.

Como vimos anteriormente, uma redução na oferta de horas de trabalho (L) levará a uma modificação da produtividade marginal do capital por vias de uma mudança na taxa de utilização do capital (k). Uma redução da taxa de utilização significará que o produto de utilização do estoque de capital corrente, kK, será reduzido, como consequência.

Dado a função de produção agregada Y = a(kK, L), uma vez que kK e L serão reduzidos em função da introdução de uma tributação sobre renda do trabalho, a conclusão é que uma elevação dessa forma de tributação terá como efeito uma redução do PIB real dessa economia.

Além disso, como já vimos, uma redução da taxa de utilização do capital terá efeito sobre os juros reais da economia. A taxa de juros real pode ser entendida como o preço pago por utilização do capital menos seu valor de depreciação uma vez que desconsidera efeitos monetários, de forma que sua expressão é:

i = (R/P)k - \delta

Equação 4

onde i é a taxa de juro real; R/P é o preço do capital; k, como já mencionado, é taxa de utilização do capital; e \delta é a taxa de depreciação do capital.

Uma vez que reduzimos a taxa de utilização do capital devido à redução da oferta de horas de trabalho, temos um cenário no qual ocorre simultaneamente juros e PIB real menor.

Por essa razão que a tributação sobre trabalho, tanto na forma de tributos sobre salários como também do imposto de renda, não é vista como positiva pela maioria dos economistas em cenários normais de concorrência perfeita.

II – Efeitos alocativos macroeconômicos de uma tributação sobre o trabalho em condição de salários rígidos

Mas o que aconteceria, caro leitor, se nossa economia não tivesse salários flexíveis? Imagine que estamos lidando com um cenário teórico onde os salários da economia não se ajustam automaticamente a mudanças na oferta de horas de trabalho devido a fatores como mudanças de termos contratuais, barreiras de entrada criadas por sindicatos, problemas de informação, etc. O que aconteceria nesse cenário se realizarmos a introdução de uma tributação sobre a renda do trabalho?

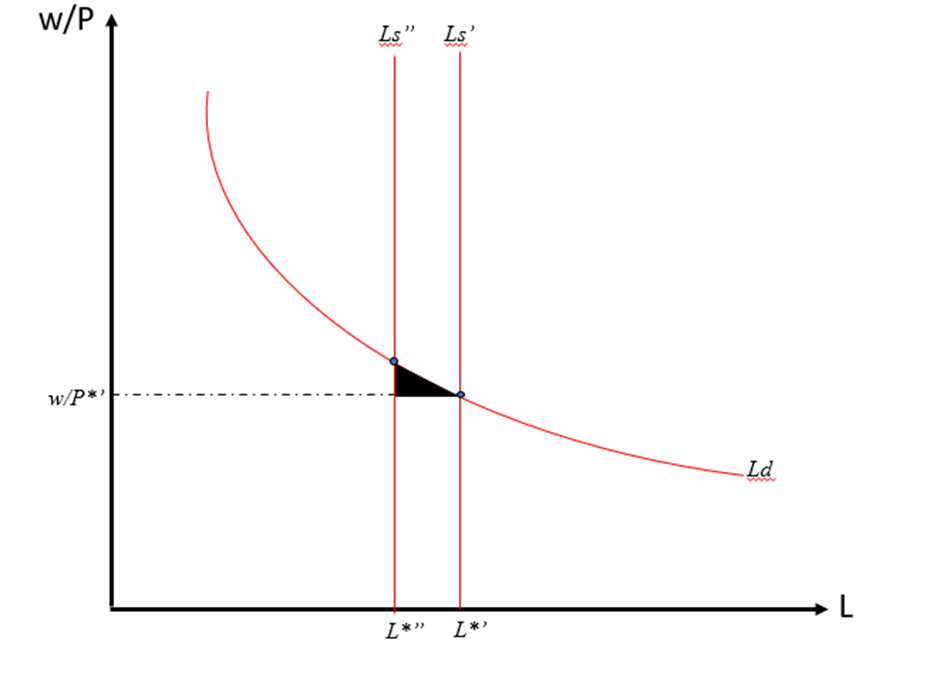

Observe que nesse cenário teríamos o mesmo efeito de substituição levando a uma redução da oferta de horas de trabalho na economia. A demanda por trabalho permanecerá a mesma, uma vez que a rigidez salarial não modifica a produtividade marginal do trabalho. Todavia, o salário real de equilíbrio, w/P^*, não poderá se elevar para w/P^{*''} uma vez que estamos trabalhando com rigidez salarial. Nesse caso, nossa representação gráfica do mercado de trabalho ficará assim:

O que esse cenário representa? Temos nele uma situação bastante estranha onde os empregadores dispõem de menos trabalho disponível para contração, mas eles não conseguem responder a essa mudança no mercado por meio de um aumento no salárial real. Assim, os empregadores terminam com uma quantidade de trabalhadores menores do que aquela que necessitam, dada sua taxa de utilização do capital, k, e os trabalhadores acabam não sendo contratados pelo salário que agora exigem dada a nova tributação sobre o trabalho.

Nesse cenário, a tributação sobre o trabalho criaria um desequilíbrio e um peso-morto no mercado de trabalho, representado pela área escura no gráfico. Esse desequilíbrio atuaria como uma perda de utilidade para os empregadores, de forma que eles teriam que absorver o impacto da tributação sobre o trabalho. Imagine isso como um cenário onde os empregadores tomariam para si todos os encargos de folha como INSS e FGTS que, de outra forma, iriam para o trabalhador. Considerando que as empresas não têm margem para esse tipo de aumento de custos, o resultado seria apenas uma subutilização da capacidade de capital instalada4.

Logo, as empresas terminariam tendo que reduzir sua taxa de utilização do capital (k) dado o estoque corrente (K), e teríamos novamente o mesmo cenário de redução do PIB real por redução de kK e L. A única coisa que mudaria seria onde o impacto da tributação seria mais sentido.

Sendo sincero, não creio que esse seja um cenário usual a ser observado no campo empírico. Todavia, racionalizar sobre ele é bastante interessante e nos permite compreender melhor cenários próximos, quando ocorrerem5.

III – Efeitos alocativos macroeconômicos de uma tributação sobre a renda do capital

O que acontece se introduzirmos uma tributação semelhante sobre as rendas do capital? Primeiramente, observe que a parte representante das rendas do capital na nossa equação de restrição orçamentária (Equação 1), i(A/P + K), possui dois termos implícitos em sua forma:

- i(A/P): retorno real de juros dos ativos financeiros;

- iK: retorno real sobre o estoque de capital.

Note que, uma vez que i é equivalente ao juros real, podemos dizer, da Equação 4, que o retorno real sobre os estoques de capital, iK, é equivalente a [(R/P)k - \delta]K.

A tributação sobre rendas de capital tem um efeito distorcivo sobre as escolhas intemporais das famílias. Em um cenário normal, uma família pode alocar seu consumo presente para um período futuro e conseguir um aumento de unidades de consumo, uma vez que sua renda de capital será aumentada em 1+i . Com a adição da tributação sobre o capital, esse ganho de i unidades de renda será tributado segundo o percentual de uma alíquota t_a, com o total pago, dada a alíquota, crescendo segundo o ganho de juros t_ai.

Nesse caso, o ganho de consumo futuro das famílias (\Delta C) dado o ganho de juros pela abstinência de consumo presente será determinado pelo produto dos juros reais e do restante dada a alíquota tributária, de forma que:

\Delta C = 1 + (1 - t_a)i

Equação 5

Assim, a magnitude dessa alíquota sobre capital terá um efeito de modificar a quantidade de consumo esperada pelas famílias para o momento futuro. Se essa alíquota for significativamente alta, então as famílias terão a expectativa de que a quantidade de unidades de consumo futura será menor do que a quantidade de consumo presente. O resultado será uma substituição intertemporal, com as famílias antecipando consumo futuro para o presente, elevando assim seu saldo de consumo em momento presente, e reduzindo seu consumo futuro dada a redução da renda devido à tributação sobre capital. Considerando que os outros agregados da economia não sejam alterados, isso significa um maior crescimento em curto prazo devido à elevação do consumo.

Mas qual o efeito de uma tributação dessas sobre o mercado de capital?

A introdução de uma tributação sobre capital não afeta inicialmente a demanda por capital da economia. Dado que a taxa de utilização do capital e nem o estoque de capital corrente são modificados, então a regra de maximização de lucro continua sendo a equivalência entre a produtividade marginal do capital e o preço de mercado do mesmo. Por razões semelhantes, ela também não afeta a oferta de capital na economia, dado que não ocorre uma modificação no preço de aluguel do capital, nem em sua depreciação e nem em sua produtividade marginal. Note também que não ocorrerá nenhum efeito sobre o mercado de trabalho, dado que a taxa de utilização do capital não será modificada.

Uma vez que nem a demanda e nem a oferta de capital e trabalho são afetadas, temos a conclusão de que o PIB real não sofre uma variação devido à introdução de uma tributação sobre o capital. Todavia, o efeito de substituição intertemporal que falamos anteriormente tem um efeito futuro negativo. Uma vez que kK e R/P não serão alterados, isso significa que, dada uma taxa de depreciação (\delta ) constante, a taxa de retorno do capital antes da depreciação ainda será (R/P)k - \delta, o que é equivalente ao juros real i e significa que esse permanece constante. Todavia, da Equação 4, tem-se que a introdução de uma tributação sobre capital faz com que o retorno sobre capital no pós-tributação seja:

(1 - t_a)i = (1 - t_a)[(R/P)k - \delta]

Equação 6

Uma vez que (R/P)k - \delta] permanece inalterado, concluímos que a introdução de uma tributação sobre o capital tem o efeito de reduzir a taxa real de juros de i para (1 - t_a)i. Devido ao efeito intertemporal da taxa de juros, teremos no fim o mesmo efeito tratado anteriormente: o consumo presente, C_t, irá se elevar em detrimento do consumo imediatamente futuro, C_{t+1}. Contudo, como vimos anteriormente, Y não será modificado e as compras governamentais, G, permanecerão constantes. Logo, um aumento em C em momento presente deverá ser necessariamente acompanhado de uma redução em I6.

Uma redução em I em momento presente gera uma redução do estoque futuro de capital, dada uma taxa de depreciação constante. Essa redução terá o efeito de reduzir a oferta de capital futuro da economia para uma mesma taxa de utilização do mesmo. Essa redução levará a um aumento do preço de aluguel do capital, R/P, o que, consequentemente, significa uma taxa de juros real maior no futuro. Como resultado da redução do estoque de capital, temos uma redução de kK e do PIB real da economia.

É por essa razão, caro leitor, que a tributação sobre capital é altamente não recomendada usualmente por economistas e geralmente representa frações pequenas (e cada vez menores) das receitas tributárias de um governo, particularmente no tocante à tributação corporativa7.

IV – Efeitos alocativos macroeconômicos de uma tributação sobre o consumo

Mas o que aconteceria se introduzirmos uma tributação sobre consumo no nosso modelo?

Uma vez que estamos trabalhando com alíquotas indiferenciadas entre faixas de renda, essa tributação sobre consumo seria semelhante a um IVA (imposto sobre valor agregado). Nesse caso, vamos supor que a renda do trabalho, (w/P)L, e a renda do capital, i(A/P + K), não sejam tributadas, mas que uma variação do consumo, C, eleve a tributação paga pelas famílias em T_c unidades. Nesse caso, qualquer adição de renda salarial ou de capital para o consumo deverá pagar tanto pela variação do consumo como pelo tributo a ser pago pelo ato de consumir.

Vamos considerar inicialmente que a pessoa realize o consumo com a renda salarial, dado que só terá renda de capital em um momento futuro quando render juros. Assim podemos dizer que:

\Delta \left( \dfrac{w}{P} \right) = \Delta C + (T_c \Delta C) \leftrightarrow \Delta \left( \dfrac{w}{P} \right) = \Delta C (1+ T_c) \leftrightarrow \Delta C = \dfrac{\Delta(w/P)}{(1+ T_c)}

Equação 7

Observe, caro leitor, que temos o mesmo aqui de uma tributação sobre o trabalho. Esse é o efeito da tributação sobre consumo. Ele simulará os mesmos efeitos da tributação sobre trabalho ou capital a depender de qual renda é predominantemente utilizada para financiar o consumo corrente da família.

.

1. Também conhecido como sistema flat tax. Esse modelo de tributação foi originalmente concebido por Milton Friedman em seu manifesto “Capitalismo e Liberdade”. Para maiores informações, leia este texto.

2. Observe que um dos pressupostos implícitos do modelo que estou construindo é o de que a demanda por mão de obra é homogênea na economia. O fator trabalho é indiferenciado para fins de quantificação unitária. Mas na realidade dos mercados de trabalho existe uma enorme diferenciação entre as “unidades” de trabalho devido a diferenças quantitativas e qualitativas do capital humano

3. O leitor atento irá observar que o tipo de transferência de renda que assumimos aqui é do tipo universal, como uma universal basic income (UBI), onde todas as famílias recebem transferências de renda. Conclusões diferentes são conseguidas quando modificamos nossas hipóteses para um cenário onde apenas algumas famílias recebem transferências. Essa flexibilização é deixada aqui como um exercício ao leitor.

4. Basta imaginar como um cenário onde as empresas tenham uma grande quantidade de máquinas em sua planta, mas não conseguem trabalhadores o suficiente para operacionalizar adequadamente essas mesmas máquinas.

5. O leitor atento irá observar que o cenário desenhado é um no qual temos várias empresas concorrentes e de pequena escala. Nesse cenário, as empresas também podem não seguir o aumento dos salários reais devido às limitações financeiras de seus custos. Porém, temos um cenário diferente em um mercado com poucas empresas que possuem escala.

6. Esse efeito pode ser entendido da seguinte forma: uma vez que a renda de capital é tributada mais em momento futuro, então os agentes econômicos têm menos incentivo a investir em capital para um período posterior, o que acaba reduzindo I.

Bibliografia

– BARRO, Robert J. Macroeconomics: A modern approach. Cengage Learning, Nova York, 2005;

– FRIEDMAN, Milton. Teoria dos Preços. APEC, Rio de Janeiro, 1971;

– SARGENT, Thomas. Macroeconomic Theory. Emerald Publishing, Nova York, 1987.

.

Leia também:

Introdução à macroeconomia da política fiscal: gastos do governo

Industrialização Substitutiva de Importações

EcM entrevista: Felipe Salto – Uma visão crítica da reforma tributária

Reestimando as condições de oferta da economia brasileira

Deixe um comentário