O retorno do ciclo econômico na década de 1970, após quase uma década de expansão econômica, e as altas taxas de inflação que o acompanharam, foi um rude despertar para muitos economistas. Tornou-se cada vez mais evidente que o arcabouço keynesiano básico não era o veículo apropriado para entender o que acontece durante um ciclo econômico nem parecia capaz de fornecer as respostas empiricamente corretas para questões envolvendo mudanças no ambiente econômico ou mudanças na política monetária ou fiscal. A visão de que a economia keynesiana foi um sucesso empírico, mesmo que carecesse de fundamentos teóricos sólidos, não poderia mais ser levada a sério.

– Charles I. Plosser – Understanding real business cycles (p.51)

Não é preciso ser um leitor assíduo e antenado às notícias para perceber que a economia entra em crises. Quais são as causas destas são motivos de fervorosos debates entre acadêmicos, seja dentro de uma mesma escola de pensamento, seja entre escolas de pensamento (para saber mais, leia aqui). Tais debates não são meramente de natureza positiva [recomendo ler Friedman (1953)], embora não podemos ingenuamente dizer que os fatos estão dados e falassem por si só. Mas são fundamentalmente teóricos, na medida em que, nesses debates, essencialmente se luta por qual modelo/paradigma/programa de pesquisa deve prevalecer no mainstream. Para ler mais sobre esse assunto técnico da filosofia da ciência, recomendo Popper (1934, 1967), Kuhn (1962), Lakatos (1968, 1979), Laudan (1978) e aqui e aqui.

A disputa é sempre constante na cátedra, mas a título de simplificação, focaremos no embate de visões que se deu ao final da década de 70 nos departamentos de economia dos Estados Unidos com relação à macroeconomia, que merece destaque dada a natureza transformadora do período. Entre os combatentes, de um lado temos o campo Novo Keynesiano, que modela a economia como estando em competição imperfeita e cheia de fricções, como por exemplo rigidez nominal dos preços e/ou salários. Tais componentes, por sua vez, servem de explicação para os dados macroeconômicos agregados.

Já no outro lado temos o campo Novo Clássico, que modela a economia em competição perfeita e cheia de choques, como por exemplo de produtividades. Tais componentes por sua vez servem para rigorosamente fundamentar o comportamento agregado da economia a partir da dinâmica e interação dos componentes microeconômicos. Ou seja, as crises observadas na economia seriam fruto da resposta ótima dos agentes na economia em relação aos choques sofridos pela mesma.

Dada a natureza especialmente técnica da literatura especializada do assunto e dos modelos dessas escolas, é de praxe que tal conteúdo seja oferecido ao estudante de Economia apenas na pós-graduação, uma vez que se exige conhecimentos de controle ótimo, cálculo de variações, programação dinâmica, etc. Assim, é provido ao aluno de graduação, quando muito, apenas as intuições dos modelos a modo de incentivar os alunos.

Iremos com o presente texto tentar aproximar o aluno graduando e/ou interessado dos modelos tipicamente de pós. No caso, discorreremos sobre ciclos econômicos e será apresentado um modelo simplificado da Teoria dos Ciclos Reais de Negócios ou Real Business Cycle Theory (RBC), que constitui a mais importante conquista em termos metodológicos do campo Novo Clássico. Tal conquista representou uma rigorosa microfundamentação da macro, que por sua vez implicou em uma análise mais crível dos modelos nessa área, que agora permitiam se distanciar das discussões sobre agregação nos modelos para focar em análises de bem-estar e sobre a dinâmica das variáveis de interesse na economia. Essa conquista foi tão importante que levou seus principais desenvolvedores, Kydland e Prescott, a serem laureados com o nobel de economia em 2004. Para uma aproximação simplificada do modelo Novo Keynesiano, leia aqui e aqui.

O que são ciclos de negócios?

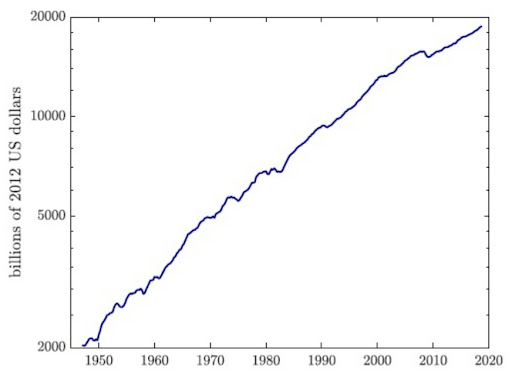

Naturalmente, para entender o modelo de ciclos reais de negócios é preciso entender o que são ciclos de negócios ou business cycles, como a literatura especializada chama. Tais ciclos são o que entendemos tipicamente por ciclos econômicos, ou seja, os períodos em que a economia está crescendo seguida de períodos em que a economia declina. Como se pode ver na imagem abaixo, que retrata o PIB real (i.e., PIB nominal menos inflação) da economia americana desde 1947 (Kurlat, 2020), nota-se que a trajetória do crescimento desse país está longe de ser linear. Os ciclos representam esses desvios da tendência de longo prazo da taxa de crescimento.

A título de aproximação, a primeira definição elaborada sobre ciclos econômicas foi feita por Burns e Mitchell (1946):

“Ciclos econômicos são um tipo de flutuação encontrada na atividade econômica agregada de nações que organizam seus trabalhos primariamente em empreendimentos empresariais: um ciclo consiste na expansão ocorrendo ao mesmo tempo em várias atividades econômicas, seguida similarmente por uma recessão geral, contração e reavivamentos que se mesclam em uma fase expansionista do próximo ciclo.“

Por sua vez, a definição de uma “expansão” e “recessão/retração” econômica fica a cargo do Business Cycle Dating Committee do instituto de pesquisa e estatística econômica National Bureau of Economic Research (NBER). Sendo a seguinte:

“Uma recessão é um período de pico da atividade econômica e seu vale subsequentes, ou ponto mínimo. Entre vales e picos, a economia está em uma expansão. Sendo a expansão o estado normal da economia; a maioria das recessões são breves.“

Os intervalos hachurados da imagem abaixo representam os períodos em que a economia estava em recessão de acordo com a definição do NBER. Entretanto, vale destacar que a definição precisa de quando a economia está em expansão ou quando está em recessão é algo que muda de instituto para instituto, uma vez que não há nenhum embasamento a priori para justificar tais definições. Apenas se adota heurísticas simples como regras de bolso, como a que diz que uma recessão é uma queda sustentada do PIB por dois trimestres consecutivos.

Tendo em vista as definições, o estudo dos ciclos de negócios busca documentar o efeito dos ciclos no PIB, consumo, investimento, salários e emprego. Muito disso motivado pela Grande Depressão, da necessidade de entendê-la e evitar outra possível crise generalizada do tipo, tal qual foi feito em 2008 (para saber mais sobre, leia aqui).

Tais estudos relatam o seguinte padrão: o PIB possui um desvio padrão de 1.6% em relação à tendência. O consumo é menos volátil que o PIB (exceto os bens duráveis), já o investimento é muito mais volátil que o PIB. Documenta-se que consumo, investimento, produtividade e horas trabalhadas têm forte correlação positiva com o PIB, enquanto desemprego tem forte correlação negativa.

Além disso, o salário real é menos volátil, com fraca correlação positiva com o PIB, assim como a inflação e os juros nominais também têm fraca correlação positiva. Mesmo a mais grave depressão vai ser consistente qualitativamente com esses padrões, embora quantitativamente haja grandes variações a depender da severidade do ciclo e da resposta a este.

O que é a Teoria dos Ciclos Reais de Negócio?

A Teoria dos Ciclos Reais de Negócio e sua importância metodológica na economia está intimamente ligada à história da macroeconomia, então para isso precisamos contextualizar como se chegou dos antigos modelos agregados estáticos de desequilíbrio não-walrasianos para a supremacia dos modelos dinâmicos e estocásticos de equilíbrio geral de hoje em dia.

O estudo de ciclos econômicos está intimamente ligado à tentativa de explicar e analisar a Grande Depressão, uma vez que interpretou-se deste evento que os modelos neoclássicos até então eram insuficientes para explicar, prevenir e mitigar a crise. Dentro desse cenário é publicado o seminal “The General Theory of Employment, Interest and Money.” de John Maynard Keynes (1936), que é considerada a obra que inicia a macroeconomia (De Vroey, 2016).

O trabalho de Keynes busca justamente construir um modelo que explicasse os fenômenos agregados da economia, se distanciando da modelagem focada nas decisões de agentes individuais. Assim, com esse norte, o economista tenta explicar os ciclos de negócios e por tabela a grande depressão. Entretanto, é digno de nota que embora o estudo de ciclos tenha surgido como oficialmente uma linha de pesquisa com o lançamento da obra keynesiana, já existiam obras estudando esses fenômenos, como Mitchell (1926) e Hayek (1932).

A macroeconomia se desenvolve então produzindo modelos estáticos agregados de desequilíbrio não-walrasianos. Ao invés de olhar para as folhas (agentes individuais), a economia passa a olhar para a floresta (economia como um todo). A priori, tais modelos desconsideravam o fator tempo, por isso estáticos; assim como não trabalhavam com a hipótese de market clearing (equilíbrio de mercado), considerando, por exemplo, a existência de uma rigidez de preços. Portanto, há um claro divórcio da microeconomia, que é a área da economia que analisa as decisões dos agentes e toma a hipótese de market clearing.

Tal separação sempre foi vista como problemática entre os membros da profissão, pois o mundo micro era walrasiano e assim os preços eram flexíveis e os agentes agiam de maneira ótima. Já a macro era não-walrasiana, com fricções no mercado e agentes representativos agindo conforme uma equação comportamental, que serviria mais como uma heurística para representar o padrão do comportamento agregado na média dos agentes econômicos.

O Modelo Keynesiano, ou de inspiração keynesiana, com o desenvolver da macro, foi se tornando uma colcha de retalhos implementando mecanismos ad hoc para se ajustar aos dados. Um exemplo desse mecanismo é a curva de Phillips, que simplesmente foi acrescentada ao modelo como equação estrutural da economia sem ser rigorosamente fundamentada por princípios microeconômicos.

Para muitos, a ausência de fundamentos consistentes baseados numa abordagem de teoria da escolha da micro era a maior falha dos modelos macro. Dois importantes artigos que pontuam esse problema são Friedman (1968) e Lucas (1976), que evidenciaram para a profissão a necessidade de microfundamentar a macroeconomia na medida em que os modelos clássicos keynesianos se mostraram insuficientes para explicar e mitigar a crise resultante do choque do petróleo.

Decorrente dessa ruptura do paradigma keynesiano, uma nova geração de macroeconomistas, como Robert Lucas Jr, Thomas Sargent e Neil Wallace, que são tipicamente associados à escola Novo-Clássica, foram vanguardistas na propagação de modelos walrasianos que a partir de microfundamentos rigorosos e consistentes tentam explicar os fenômenos macro. A revolução associada à Lucas culminou na criação do Modelo dos Ciclos Reais de Negócios desenvolvido originalmente por Kydland e Prescott (1982).

A partir do benchmark do Modelo Neoclássico de Crescimento, busca-se estruturar um sistema de equilíbrio geral com agentes representativos racionais. Tal modelo serviria não só para explicar o crescimento do PIB, mas também as flutuações associadas a ele. Sendo assim, deixa-se de separar a microeconomia da macroeconomia, assim como a teoria do crescimento da teoria de ciclos econômicos.

A estrutura de modelagem gerou um impacto profundo na economia e é usado desde então nos modelos dinâmicos e estocásticos de equilíbrio geral, modelos estes que são usados por Bancos Centrais ao redor do globo. Um modelo DSGE que descreve a economia brasileira, por exemplo, foi feito Castro et al. (2015). Entretanto, a adoção da teoria do RBC é controversa, sendo considerada por muitos uma teoria refutada e morta pelas evidências (Hartley et al. 1997). Todavia, antes de adentrar nas críticas, olhemos para o modelo.

Modelo

Veremos uma versão muito simplificada do modelo com uma economia de dois períodos e sem introduzir expectativas. Após exposto o modelo, vamos alterar algum parâmetro (ou seja, aplicar um “choque exógeno”) e avaliar como o equilíbrio se altera, para assim compreender as implicações derivadas do sistema de equações e ver se o modelo se ajusta aos dados.

Considerando o modelo neoclássico de crescimento, adotaremos, novamente, a hipótese de indivíduo e firma representativos. Suponha que a economia tenha dois períodos: t = 1, 2. Introduziremos choques à variáveis exógenas com o objetivo de avaliar como variáveis endógenas respondem. O foco será nas variáveis do 1º período.

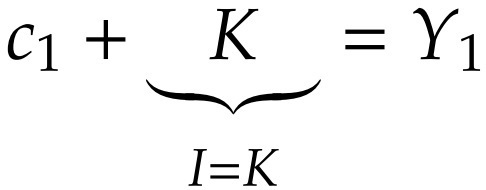

Supomos que a economia comece sem capital. Porém, possui capital no segundo período, K, com base no que foi escolhido em t = 1. Sendo assim, a restrição de recursos no 1º período é:

Assumindo que a taxa de depreciação do capital seja igual a 1 (ou seja, todo o capital se deprecia de um período para outro), a restrição no 2º período é:

A função de produção no primeiro período só usa trabalho:

A lógica dessa especificação é que em qualquer período, o estoque de capital está dado uma vez que depende de decisões passadas e não pode ser alterado. Por outro lado, a função de produção no segundo período só usa capital:

A lógica dessa especificação é que queremos ver a resposta a choques no 1° período, sendo que a decisão de investir em t = 1 depende do retorno em t = 2, retorno esse que depende da produtividade marginal do capital em t = 2. Assim, para simplificar, eliminamos o trabalho no 2° período.

Ambas as funções de produção satisfazem as hipóteses usuais, i.e., crescentes e côncavas (produtividade marginal decrescente), não se produz sem insumo e satisfazem as condições de Inada.

Agora, em relação às preferências, tomamos que a utilidade do indivíduo representativo é a seguinte:

com u e v usuais. l representa o lazer do indivíduo.

Ou seja, o indíviduo consome nos dois períodos e decide o quanto trabalhar apenas no primeiro período.

Seguimos considerando mercados competitivos. Portanto, estão valendo os teoremas de bem-estar. Quando consideramos o indivíduo representativo, a alocação de equilíbrio competitivo é igual à solução do problema do planejador. Para encontrá-la, resolvemos o problema do planejador para depois encontrarmos os preços de equilíbrio. No caso, o problema que o planejador enfrenta pode ser descrito da seguinte maneira:

Rearranjando as restrições na função-objetivo podemos reescrever o problema da seguinte maneira:

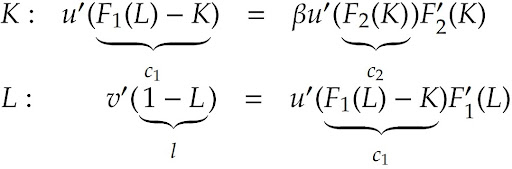

As condições de primeira ordem são:

O que nos gera a familiar equação de Euler:

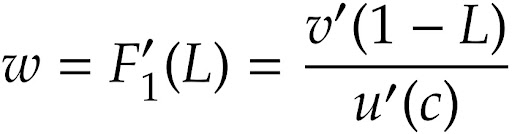

Assim como a condição de otimalidade no mercado de trabalho:

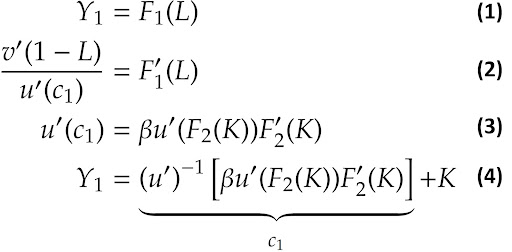

Ou seja, como sempre, igualamos as taxas marginais de substituição às taxas pelas quais as trocas podem ser feitas. Portanto, ao final do processo de otimização temos as seguintes 6 equações:

Tais equações caracterizam a solução do problema, possuindo 6 incógnitas para acharmos. Entretanto, podemos reduzir os termos rearranjando as equações de modo a ficar com apenas quatro:

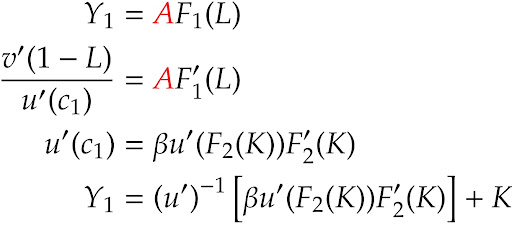

Queremos analisar a economia no primeiro período, e para isso temos um sistema de 4 equações e 4 incógnitas. Essas incógnitas são as 4 variáveis relevantes, i.e., produto (Y1), consumo (c1), investimento (K) e horas trabalhadas (L). Cada equação relaciona apenas 2 variáveis.

A primeira equação do sistema representa a função de produção do primeiro período, no qual apresenta uma relação positiva entre horas trabalhadas e produto. Sendo assim, quanto maior L, maior Y1.

Já a segunda equação do sistema representa o tradeoff entre consumo e trabalho, no qual apresenta uma relação negativa entre consumo e trabalho. Na margem, o indivíduo deve estar indiferente entre lazer e trabalho. Então, com um aumento de L, isso deixa o lazer mais atrativo (aumento da utilidade marginal do lazer) e consumo adicional mais caro (produtividade marginal do trabalho menor).

A terceira equação do sistema representa o tradeoff entre consumo e capital, no qual apresenta uma relação positiva entre essas duas variáveis. Na margem, o agente é indiferente entre consumo e poupança, assim, um aumento do investimento reduz o seu benefício marginal. O mecanismo de transmissão é o seguinte: o investimento aumentar implica em um consumo no próximo período maior e portanto uma utilidade marginal deste consumo menor e uma produtividade marginal do capital menor. Se investe mais quando o custo é baixo, ou seja, quando c1 é alto e a utilidade marginal do consumo é baixa.

Por fim, a quarta equação do sistema representa a própria restrição de recursos da economia, no qual apresenta uma relação positiva entre produto (PIB) e investimento. Neste caso, investimento e consumo andam juntos. Só é possível investir (e consumir) mais se o produto é maior.

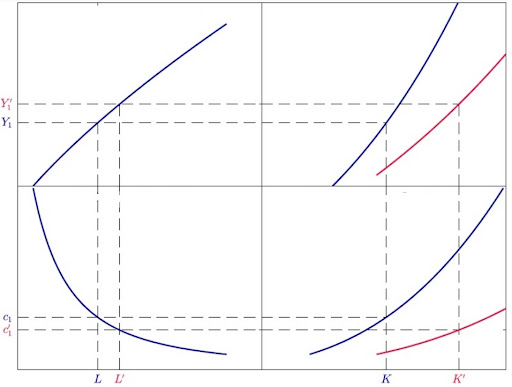

Graficamente podemos representar nosso sistema da seguinte maneira:

Queremos resolver o sistema de equações (1)-(4) para assim encontrar PIB, consumo, investimento, horas trabalhadas e assim entender como tais variáveis respondem a choques exógenos. Uma maneira para resolver o sistema é simplesmente mediante tentativa e erro, através do seguinte algoritmo:

- Chutar um nível de PIB inicial, YI1, e encontrar o trabalho L de (1);

- Dado L, encontrar o consumo c1 de (2);

- Dado c1, encontrar o investimento K de (3);

- Dado K, encontrar o PIB final, YF1 de (4);

- Checar se YI1 = YF1, isto é, se o PIB inicial iguala o final.

Graficamente, esse processo pode ser representado da seguinte maneira:

Um resultado do sistema é que o salário em t = 1 é:

A taxa de aluguel de capital de equilíbrio em t = 2 é:

A taxa de juros de equilíbrio pode ser escrita pela seguinte equação:

em que \delta é a taxa de depreciação do capital, que, neste caso, equivale a um.

Substituindo a penúltima na última equação, tem-se:

As equações acima representam o salário em t = 1, a taxa de aluguel do capital em t = 2, a taxa de juros de equilíbrio e a taxa de juros real de equilíbrio que definem o comportamento de preços no modelo RBC.

Temos a descrição completa do nosso do modelo. Vamos, agora, introduzir choques a partir de mudanças inesperadas em alguma variável. Como consequência podemos ver como o equilíbrio se altera e como as variáveis endógenas respondem. O propósito disso é ver se a resposta no 1º período se assemelha às flutuações econômicas que vemos nos dados, ou seja, ver se nosso modelo tem um bom ajuste aos dados, mesmo que teoricamente.

Choques

Choque de produtividade

Comecemos com um choque tecnológico que afeta a produtividade. Esta é a principal explicação para ciclos nos modelos RBC. Em nosso modelo, o choque afeta a função de produção do 1º período, F1, mas é temporário e não afeta F2. Vamos representar esse choque por A e operacionalizá-lo como um efeito multiplicativo em F1. Ou seja:

Aqui consideramos um choque positivo, em que a economia fica mais produtiva no 1º período. Dado L, o salário aumenta decorrente do aumento da produtividade do trabalho:

A propagação do choque pode ser percebida nas equações 1 e 2 do nosso sistema, entretanto, como seu efeito é temporário, é ausente nos valores que consideram a produção futura:

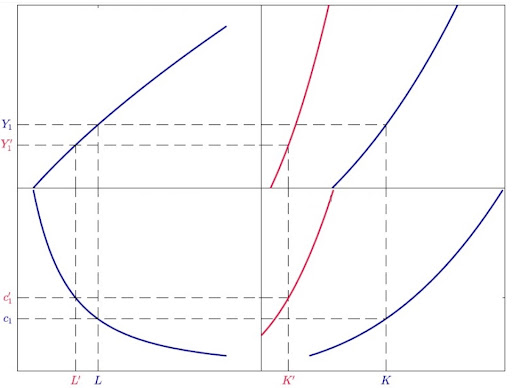

Em linhas gerais, com o mesmo L se produz mais e o consumo, c1, fica mais barato, de modo que os indivíduos consomem mais. Podemos ver graficamente o que acontece:

Perceba que a função de produção se deslocou para cima e esquerda, pois com uma mesma quantidade de trabalho, dada a nova tecnologia, se produz mais. Também houve um barateamento do preço do bem na economia, consequentemente aumentando o consumo. Entretanto, o efeito no trabalho é ambíguo, uma vez que existem efeitos renda e substituição (para saber mais deles, leia aqui). Se a produtividade aumenta, o indivíduo fica mais rico e portanto quer mais lazer e consumo. Se o consumo fica mais barato (ou seja, se o trabalho rende mais), então o agente quer mais consumo e menos lazer. Na figura acima, representa-se um caso particular em que L aumenta. Embora, se pensarmos em um modelo de mais períodos, faz sentido imaginar que o efeito renda de um aumento temporário no salário seja pequeno e dominado pelo efeito substituição.

Economicamente, o que acontece no nosso modelo? A economia está temporariamente mais produtiva e o indivíduo representativo quer:

- Aumentar o consumo, pois está mais rico;

- Aumentar o investimento para suavizar o consumo;

- Trabalhar mais, pois trabalho rende mais;

- Aumentar o lazer, pois está mais rico.

Como dito previamente, os pontos 3 e 4 implicam em conjunto que o efeito sobre o emprego é ambíguo, mesmo que em nossa representação o efeito substituição domine e L aumenta. Nesse caso, o modelo RBC mostra como ciclos econômicos acontecem: choque de produtividade faz PIB, consumo, investimento e emprego se moverem na mesma direção (como nos dados). Ou seja, em uma expansão, os indivíduos escolhem trabalhar mais se a produtividade está temporariamente mais alta porque isso se traduz em salário mais alto. Em uma recessão, o oposto acontece, uma vez que os indivíduos escolhem trabalhar menos em resposta a salários mais baixos.

Choque de impaciência

Outra possível explicação da RBC para os ciclos é um choque de impaciência, i.e., os indivíduos passam a valorizar mais o consumo presente ao consumo futuro, então o valor de \beta cai. Consequentemente, isso afeta as equações (3) e (4):

Dado c1, o indivíduo quer poupar/investir menos; e dado K, com o consumo maior isso se traduz em um PIB menor. Podemos então representar esse choque da seguinte maneira:

O indivíduo quer consumir mais hoje e menos amanhã, por isso ele quer poupar/investir menos. De (2), só consome mais se tiver mais lazer, portanto trabalha menos e o PIB é menor. Consumo sobe, PIB, investimento e emprego caem. Tal previsão é inconsistente com padrões de ciclos econômicos observados nos dados econômicos.

Choque de otimismo

Outra possível explicação da RBC para os ciclos é um choque de otimismo, i.e., os indivíduos estão crentes que a produção futura vai aumentar. Portanto, temos:

Dada a natureza do choque, ela envolve apenas os termos que consideram a produção futura do nosso sistema, ou seja, o choque se propaga nas equações da seguinte maneira:

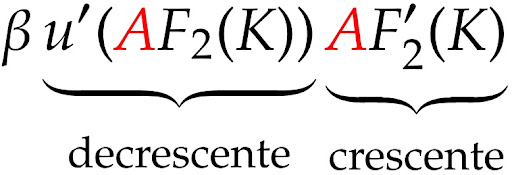

Então, eis que entra a questão: como a expectativa de aumento de produtividade afeta a economia no presente? Para responder isso é preciso colocar enfoque este termo relevante da equação de Euler:

O efeito de A na relação consumo-investimento é ambíguo, pois ao mesmo tempo que faz com que investimento seja mais atrativo por uma produtividade marginal do capital maior, também o faz que seja menos atrativo por conta da menor utilidade marginal do consumo futuro. A seguinte representação mostra o caso em que o primeiro efeito domina.

Dado o investimento K, o consumo é menor: a curva que relaciona consumo a investimento se desloca para a direita. Além disso, dado K, o PIB é maior (consumo é menor), de modo que a curva que relaciona PIB a K se desloca para a direita. O novo equilíbrio tem PIB maior e mais emprego, o que implica em menos consumo [equação (2)]. Menos consumo e mais PIB implica que o investimento deve ser maior. O agente abre mão de consumir para investir mais; com menos consumo a utilidade marginal do consumo (presente) aumenta, logo ele trabalha mais e o PIB sobe.

Resumindo: consumo cai; PIB, investimento e emprego aumentam. Novamente, esse resultado é inconsistente com os padrões de ciclos econômicos observados. Se considerarmos o efeito oposto de A na relação consumo/investimento, teríamos o mesmo problema, pois consumo subiria e PIB, investimento e emprego cairiam.

Choque na desutilidade do trabalho

Suponhamos agora que o agente simplesmente se tornou mais avesso ao trabalho. Colocando isso na sua função utilidade, tem-se:

Esse choque afeta apenas a equação (2):

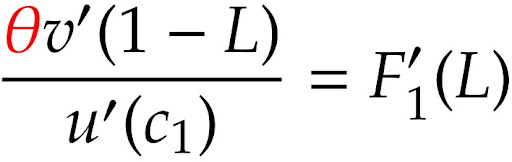

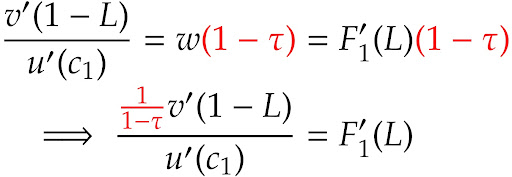

Dado c1, o agente quer trabalhar menos, portanto, a curva que relaciona consumo à trabalho se desloca para a esquerda. Embora a natureza dessa explicação para os ciclos seja curiosa, podemos considerar ela simplesmente como se fosse uma imposição de um imposto à renda do trabalho:

O importo sobre a renda do trabalho é equivalente a um aumento na desutilidade do trabalho, pois encarece o consumo frente ao lazer, como pode se observar na propagação deste choque no nosso sistema de equações:

Graficamente, o efeito desse choque é o seguinte:

Neste cenário, o novo equilíbrio tem PIB menor e menos emprego. Da nossa equação (2), tiramos que o consumo é menor. Da equação (3), tiramos que o investimento (K) é menor. Assim, concluímos que tal choque reverbera de tal modo que os efeitos do PIB, consumo, investimento e emprego vão na mesma direção, como esperado segundo os dados.

Entretanto, nenhuma das duas explicações é satisfatória (seja um aumento na desutilidade do trabalho, seja um aumento nos impostos sobre a renda do trabalho), pois um choque de desutilidade do trabalho implica que uma recessão acontece porque todos passam a desgostar mais de trabalhar, enquanto que mudanças nos impostos sobre a renda do trabalho não são muito correlacionadas com ciclos econômicos (ademais, não são tão frequentes quanto deveriam ser para satisfatoriamente explicarem recessões).

Avaliações e implicações

O que faz com que alguns choques no modelo RBC produzam algo semelhante a um ciclo econômico? Simplesmente o fato de que PIB, emprego, consumo e investimentos se movem na mesma direção, então a questão não é de mensuração preciso do impacto, mas ver se esse modelo altamente idealizado consegue reproduzir a direção dos fenômenos, assim gerando um benchmark para que se construa em cima deste modelo análises mais precisas. Entretanto, para o modelo ser consistente com os dados, é preciso que o choque afete a decisão lazer-trabalho e consumo da equação (2), como apontado por Barro e King (1984). Assim, o indivíduo precisa substituir o lazer por trabalho/consumo, pois se o choque não afeta isso, os resultados não funcionam. Nesse caso, a economia se move ao longo da curva 2: consumo e trabalho se movem em direções opostas.

Resultado similar ao efeito renda: consumo e lazer se movem juntos; consumo e trabalho em direções opostas. A curva precisa se deslocar para c1 e L andarem juntos. O choque de produtividade faz com que a produtividade marginal do trabalho aumente e com que o salário real fique temporariamente mais alto. Afetando a escolha entre lazer e trabalho/consumo da equação (2). Se o efeito substituição domina, então o indivíduo trabalha mais, o que por sua vez gera um aumento do produto. Esse aumento temporário de renda é dividido entre consumo corrente e futuro (através de investimento).

Tendo isso em vista, pode-se avaliar o modelo. Segundo Prescott (1986), o passo-a-passo para avaliar o modelo seria:

- Construir uma versão completa do modelo;

- Estabelecer valores para parâmetros, usando dados micro e relações macro de longo prazo;

- Estimar o processo para o resíduo de Solow (A): assumindo aqui que é uma boa aproximação para o choque tecnológico;

- Simular a economia do modelo, com os choques acima;

- Comparar o comportamento das variáveis no modelo (PIB, C, etc.) com suas contrapartidas nos dados.

Seria o modelo de Real Business Cycle uma boa teoria de flutuações econômicas? Kydland e Prescott (1982) e trabalhos subsequentes argumentam que sim, uma vez que o modelo pode reproduzir boa parte da volatilidade do PIB observada nos dados, assim como as principais correlações que definem os ciclos econômicos: produtividade, emprego, consumo, investimento e PIB se movem juntos, no qual consumo é menos volátil que o PIB e o investimento mais volátil.

Resumindo as principais características do modelo RBC:

- Flutuações econômicas são eficientes: teoremas de bem-estar valem;

- Choques tecnológicos são a principal causa das flutuações;

- Política monetária não tem papel relevante.

Portanto, a conclusão prática que tiramos deste modelo é que as flutuações são respostas eficientes a choques tecnológicos e não fruto de ineficiência a ser corrigida. As políticas de estabilização só poderiam reduzir o bem-estar do agente representativo, sendo incapazes de afetar os choques (exógenos) e somente iriam retardar o processo de ajuste aos choques. No caso da política monetária, ela nem tem espaço no modelo, dado o modelo desconsidera totalmente a moeda. Tal característica de uma moeda neutra mesmo no curto prazo já havia sido elencada como uma possibilidade teórica quando consideramos agentes com expectativas racionais, como mostra Lucas (1972). Ou seja, a incapacidade da autoridade monetária e do governo de manejar a demanda agregada resulta na proposição de ineficácia da política nova clássica (Froyen, 2003).

Críticas

Levantar uma revisão da literatura das críticas ao modelo RBC seria exaustivo e muito além do escopo do presente texto. Entretanto, algumas das críticas que podemos destacar são questionamentos a respeito do: (i) parâmetro que guia a elasticidade da oferta de trabalho; (ii) uso do resíduo de Solow como medida de produtividade, e.g., considerar a capacidade utilizada (Basu et al., 2006); (iii) efeito dos choques tecnológicos sobre as flutuações cíclicas (Christiano et al., 2003); (iv) efeito de choques monetários como sendo irrelevantes (Christiano et al., 1999); (v) efeito de rigidez nominal e outras fricções como sendo irrelevantes (Galí, 2015). Para se aprofundar nas críticas dos novos-keynesianos, leia aqui e veja este vídeo.

Vale gastar um tempo para responder uma crítica comum, que é tratar os modelos RBC como modelos de choques de oferta. Assim, “refutando-o” apresentando evidências de que um dado choque adveio da demanda agregada. Para responder a isto basta uma leitura de Plosser (1989, p. 57). Segue a tradução:

“É comum referir-se a esses modelos de ciclos de negócios reais como modelos movidos por ‘choques de oferta’ agregados. Embora essa descrição pareça aproximadamente precisa para o modelo impulsionado por mudanças de produtividade e, portanto, bastante inócua, ela é potencialmente enganosa. Em primeiro lugar, tentar pensar sobre esses modelos dinâmicos de equilíbrio geral em termos de oferta e demanda é escorregadio. Nesses modelos, os choques ocorrem em preferências, tecnologias/oportunidades ou recursos e dotações. Infelizmente, esses choques não se traduzem facilmente em distúrbios de oferta ou demanda. Cada tipo de choque geralmente afetará os cronogramas de oferta e demanda em um determinado mercado. Por exemplo, mudanças na tecnologia influenciam tanto a oferta de bens para um determinado nível de insumos (esforço de trabalho em particular) quanto a demanda por bens por meio de seu efeito sobre a riqueza e a decisão trabalho/lazer.

Em segundo lugar, embora a maioria das análises até o momento tenha se concentrado na versão do modelo em que as variações na tecnologia são a fonte das mudanças no ambiente, pode-se facilmente especificar as mudanças como decorrentes de variações nas preferências ou gostos. Isso levaria a um modelo de ciclo de negócios real impulsionado pelo que alguns chamariam de “choques de demanda”. Além disso, o modelo pode ser expandido para incluir um setor governamental (discutido mais abaixo) que também poderia ser considerado uma fonte de “choques de demanda” em tecnologia ou abastecimento.”

Conclusão

A macroeconomia é muito mais interessante hoje do que há 40 anos. O nível de modelagem teórica é mais alto e a teoria contribui de forma mais central para a discussão empírica. Uma gama muito mais ampla de evidências é trazida para as questões quantitativas da macroeconomia. A ciência é uma atividade social e muitos economistas contribuíram para esses desenvolvimentos, mas certamente ninguém mais do que Ed Prescott.

– Lucas, Remarks on the influence of Edward Prescott (2007)

Como diz Lucas na citação acima, o modelo de Ciclos Reais de Negócios foi produto revolucionário dos desenvolvimentos da macroeconomia buscando fundamentos consistentes e sólidos. Tal modelagem representa um avanço dos modelos anteriores, permitindo análises mais específicas e precisas. Além disso, provê um benchmark contrafactual para analisar a economia, sendo assim uma peça indispensável para o entendimento da economia, mesmo que cheio de abstrações.

Espero que tenham gostado, e até a próxima.

Referências

Barro, Robert J., and Robert G. King. “Time-separable preferences and intertemporal-substitution models of business cycles.” The Quarterly Journal of Economics 99.4 (1984): 817-839.

Basu, Susanto, John G. Fernald, and Miles S. Kimball. “Are technology improvements contractionary?.” American Economic Review 96.5 (2006): 1418-1448.

Burns, Arthur F., and Wesley C. Mitchell. “The basic measures of cyclical behavior.” Measuring Business Cycles. NBER, 1946. 115-202.

Castro, Marcos R. de, et al. “SAMBA: Stochastic analytical model with a bayesian approach.” (2015).

Christiano, Lawrence J., Martin Eichenbaum, and Charles L. Evans. “Monetary policy shocks: What have we learned and to what end?.” Handbook of macroeconomics 1 (1999): 65-148.

Christiano, Lawrence, Martin S. Eichenbaum, and Robert J. Vigfusson. “What happens after a technology shock?.” (2003).

De Vroey, Michel. A history of macroeconomics from Keynes to Lucas and beyond. Cambridge University Press, 2016.

Friedman, Milton. “The methodology of positive economics.” (1953).

Friedman, Milton. “The role of monetary policy.” Essential Readings in Economics (1995): 215-231. [1968]

Froyen, Richard T. “Macroeconomics: Theories and policies.” (2013).

Galí, Jordi. Monetary policy, inflation, and the business cycle: an introduction to the new Keynesian framework and its applications. Princeton University Press, 2015.

Hartley, James E., Kevin D. Hoover, and Kevin D. Salyer. “The limits of business cycle research: assessing the real business cycle model.” Oxford Review of Economic Policy 13.3 (1997): 34-54.

Hayek, Friedrich A. Prices and production. George Routledge and Sons, Ltd, London, 1932.

Keynes, John Maynard. The general theory of employment, interest and money. The Collected Writings of John Maynard Keynes 7 (1964) [1936]

Kuhn, Thomas S. The structure of scientific revolutions. University of Chicago press, 2012 [1962].

Kurlat, Pablo. 2020. “A Course in Modern Macroeconomics,” publicado independentemente.

Kydland, Finn E., and Edward C. Prescott. “Time to build and aggregate fluctuations.” Econometrica: Journal of the Econometric Society (1982): 1345-1370.

Lakatos, Imre. “Criticism and the methodology of scientific research programmes.” Proceedings of the Aristotelian society. Vol. 69. Aristotelian Society, Wiley, 1968

Lakatos, Imre, John Worrall, and Gregory Currie. “The methodology of scientific research programmes: philosophical papers.” British Journal for the Philosophy of Science 30.4 (1979).

Laudan, Larry. Progress and its problems: Towards a theory of scientific growth. Vol. 282. Univ of California Press, 1978.

Lucas Jr, Robert E. “Expectations and the Neutrality of Money.” Journal of economic theory 4.2 (1972): 103-124.

Lucas Jr, Robert E. “Econometric policy evaluation: A critique.” Carnegie-Rochester conference series on public policy. Vol. 1. North-Holland, 1976

Lucas Jr., Robert E. “Remarks on the influence of Edward Prescott.” Economic Theory 32.1 (2007): 7-11.

Malley, James R., V. Anton Muscatelli, and Ulrich Woitek. “Real business cycles, sticky wages or sticky prices? The impact of technology shocks on US manufacturing.” European Economic Review 49.3 (2005): 745-760.

Mitchell, Wesley Clair. “Business cycles: The problem and its setting.” NBER Books (1927).

Plosser, Charles I. “Understanding real business cycles.” Journal of Economic Perspectives 3.3 (1989): 51-77.

Popper, Karl Raimund. The Logic of Scientific Discovery. (1934).

Popper, Karl. Conjectures and refutations: The growth of scientific knowledge. Routledge, 2014 [1962]

Prescott, Edward C. “Theory ahead of business-cycle measurement.” Carnegie-Rochester conference series on public policy. Vol. 25. North-Holland, 1986.

.

Leia também:

Inconsistência temporal – um exemplo

Paul Romer contra os “macroeconomistas de água doce”

Sobre o Regime de Metas, a inflação de 2022 e perspectivas para o futuro

Entenda o básico sobre crescimento econômico

Deixe um comentário